Многим участникам рынка казалось, что осенью 2008 г. ситуация на фрахтовом рынке балкерного тоннажа уже достигла своего предела и для ее дальнейшего ухудшения уже просто нет места. Тем не менее, это происходит, о чем свидетельствуют ноябрьские индикаторы конъюнктуры фрахтового рынка.

В конце ноября произошло дальнейшее снижение не только спотовых ставок, но и ставок в период-чартере продолжительностью 12-24 месяца, для которых в последнее время наблюдалась хоть какая-то стабильность. После небольшого всплеска ожиданий в середине месяца обвалился и фьючерсный рынок, на котором практически вдвое уменьшились декабрьские котировки, а также фьючерсы на 2009-10 гг. Фрахтовый рынок так и не дождался дополнительных отправок угля и зерна, на которые возлагались все надежды на его восстановление.

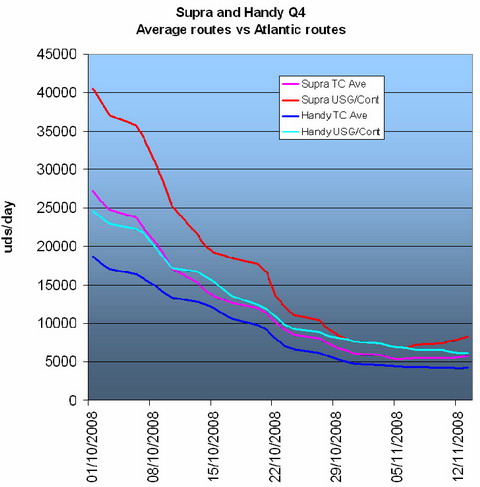

Средний уровень тайм-чартерных ставок для балкеров «супрахендимакс» и «хенди» в октябре-ноябре 2008 г.

Средние рейсовые тайм-чартерные ставки на крупнотоннажные балкера в течение ноября находились примерно на одинаковом уровне в диапазоне $6000-7000/сут. Но, если для балкеров «суперхендимакс» это 12,5 цента, то для «панамаксов» – 8,8 цента, а для балкеров «кейпсайз» – всего 3,8 цента за тонну дедвейта в сутки. Еще не так давно счет шел на доллар и более за тонну дедвейта в сутки. Эта понижательная тенденция нашла свое отражение и в уровне рейсовых ставок для основной номенклатуры балкерных грузов – руды, угля, удобрений, зерна и т.д. Ставки на перевозку партии металлолома в 20-30 тыс. т с Континента на Египет только за последнюю неделю ноября снизились с $15 до $12-13/т.

Уровень ставок в Атлантике для всех категорий балкерного флота по-прежнему оставался выше, чем на Дальнем Востоке. Этому в немалой степени способствовало пополнение балкерного флота новыми судами, построенными на дальневосточных верфях, которые выполняли из этого региона в свой первый рейс. Отличительной чертой ноября явилось сокращение числа зафиксированных сделок в период-чартере, в частности, продолжительностью более одного года.

Безысходная ситуация для коастеров в течение ноября только усугубилась. От Балтики и до черноморско-азовского бассейна на каждую мало-мальски пригодную партию груза приходилось до двух десятков желающих, сбивая фрахтовые котировки на и без того низком рынке. Наблюдавшийся с начала 2008 г. настоящий бум на перевозку цемента и других строительных грузов из Турции на российские порты иссяк по мере замораживания строительства в условиях кредитно-финансового кризиса.

Тайм-чартерный эквивалент, рассчитываемый NORBROKER для «коастеров» различной грузоподъемности, в ноябре 2008 г. опустился до своей почти наименьшей отметки и составлял:

Дедвейт, т | Начало ноября 2008 | Конец ноября 2008 | ||

1250 | 1650 | ?/сут. | 1650 | ?/сут. |

1750 | 1750 | ?/сут. | 1750 | ?/сут. |

2500 | 1875 | ?/сут. | 1850 | ?/сут. |

3500 | 2200 | ?/сут. | 2100 | ?/сут. |

6500 | 3500 | ?/сут. | 3100 | ?/сут. |

Стамбульский индекс для коастеров ISTFIX в течение ноября снизился с 768 до 570 пунктов. А по сравнению с началом октября это уже более, чем двукратное падение.

Большинство игроков рынка пребывает в пессимистическом настроении, понимая, что до конца года никакого улучшения на фрахтовом рынке не произойдет и коастерный рынок следует в том же пагубном фарватере, что и балкерный. Все большее число «коастеров» и судов «река-море» становится на отстой не столько из-за низкого уровня ставок, сколько из-за физического отсутствия грузов, предлагаемых к перевозке в региональной и прибрежной морской торговле.

В своеобразной ловушке оказались не только фрахтователи, заключившие длительные чартера на пике рынке. Многие трейдеры также приобрели большие партии угля, удобрений, металлолома и т.д. по максимальным ценам. И сейчас, когда цены упали, чуть ли не вдвое, они не могут продать свой товар (как правило, уже хранящийся в портах отправления) без огромных финансовых потерь. Поэтому любой фрахт, даже самый низкий, является для них накручиванием убытков.

Сейчас мировую морскую торговлю даже в тех уменьшенных объемах, которые сегодня присутствуют, серьезно сдерживает недоверие, сложившееся между покупателями, продавцами и банками. Банки продавцов перестали признавать аккредитивы, выданные банками покупателей, и стали разрешать отгрузки лишь после получения фактического денежного перевода, что редко возможно. По мнению гендиректора ВТО Паскаля Лами, ступор торгового финансирования оказал крайне негативное воздействие на морское судоходство, в частности, на балкерный сектор перевозок. При этом он обратил внимание на два ключевых момента: это наблюдаемый с сентября недостаток ликвидности для торгового финансирования (оцениваемый на уровне $25 млрд.) и переоценка рисков, связанных с влиянием кризиса и замедлением темпов роста мировой экономики.

Если сейчас судовладельцы мечтают, что улучшение фрахтовой конъюнктуры на рынке балкерного тоннажа, возможно, произойдет уже в наступающем году, то аналитики, считают, что в 2009 г. этим надеждам вряд ли суждено сбыться и все расчеты на улучшение могут быть связаны лишь с 2010 г. При этом приводятся такие факторы, как порядка 150 незанятых работой балкеров «кейпсайз», количество которых с учетом пополнения флота в 2009 г. превысит уже 300 единиц. Достаточно мрачные перспективы видит и ведущий экономист IMF О.Бланчард, полагающий, что худшее еще впереди. По его мнению, мировой финансовый кризис в 2009 г. неизбежно перерастет в экономический с периодом восстановления в 2010 г. и возвратом к нормальным объемам торговли лишь в 2011 г.

По мнению представителя Howe Robinson, озвученному на 8-м международном форуме Shipfinance в Амстердаме, в основе краха рынка балкерного тоннажа лежит избыток железной руды, совпавший с избытком тоннажа в результате снижения задержек судов под обработкой в портах погрузки/выгрузки. А финансовый кризис и рецессия мировой экономики явились прямыми катализаторами и ускорителями этого падения. Согласно прогнозам World Steel Dynamics, спрос на сталь в мире в 2009 г. снизится не менее, чем на 5%. При этом цены на железную руду должны снизиться на 30%, а на коксующийся уголь – на 50%. Значительно сократится производство стали в Китае, где уже в 2008 г. вместо прогнозных 520 млн. т ожидается только 480 млн. т.

По всей видимости, вслед за Industrial Carriers будет иметь продолжение и список банкротств компаний, так или иначе связанных с судоходным сектором. Уже поступили сообщения о банкротствах мелких и средних верфей в Китае. Под внешнее управление (фактически банкротство) из-за невыполнения условий кредита попала английская судоходная компания Britania Bulk, специализирующаяся на перевозках угля из стран Балтии в Великобританию и оперирующая 60-70 судами. Из России поступило сообщение о банкротстве крупного зернотрейдера и фрахтователя морского тоннажа компании Silverstone и т.д. К сожалению, этот список почти наверняка продолжит и наступающий 2009 г.

Многие считают текущее состояние фрахтового рынка настолько критическим, что заговорили даже об Армагеддоне. Однако, как справедливо заметил представитель Bank of Ireland на 2-ом международном форуме Marine Money в Дублине, «хотя никто не ожидал, что фрахтовый рынок балкерного тоннажа так быстро уйдет ко дну, этот рынок носит все-таки циклический характер и, рано или поздно, он начнет восстанавливаться».

Насколько оправдают себя пессимистические прогнозы, покажет лишь время. В любом случае для фрахтового рынка прогноз – неблагоприятный. Именно так рейтинговое агентство Moody’s оценило ситуацию для морских перевозчиков стран Азиатско-Тихоокеанского региона на следующие 12-18 месяцев, понизив свой же прогноз со «стабильного» на «негативный» для сухогрузных, танкерных и линейных контейнерных перевозок, т.е. для всех трех сегментов фрахтового рынка.

Известная морская аудиторская и консалтинговая фирма Moore Stephens в своем обзоре также пришла к выводу о дальнейшем снижении ставок на рынке сухогрузного тоннажа в 2009 г. В то же время высказываются надежды, что резкое снижение цен на основные грузы может способствовать оживлению мировой морской торговли, хотя и в ограниченных объемах. Естественно, что ситуация на фрахтовом рынке повлекла за собой соответствующие изменения и на тесно сопряженных с ним рынках новостроя, подержанного тоннажа и судового металлолома.